[原创]水泥行业的区域性规律与未来需求分析

由于水泥产品的“短腿性”以及我国资源和经济发展的不平衡性,我国水泥行业的发展具有明显的区域性特征,一般而言根据地理区划可将全国水泥市场分为华北、东北、华东、中南、西南、西北六大区域。近年来,国务院、工信部等有关部门下发了多项遏制新增产能、化解过剩产能、调整水泥产业结构、区域发展规划等方面的政策,政策的有效落实使得这六大区域的水泥行业呈现出越来越鲜明的差异。通过对比、分析与总结六大区域的供给与消费特征规律、预测未来的发展空间,对于行业的顶层规划、企业的投资与发展具有重要参考意义。

一、水泥行业的区域性规律

1.1规律一:水泥消费与人口分布一致,华东、中南将长期主导水泥消费

中南、华东地区是水泥消费最大的两个区域,2013年水泥消费量分别为7.66亿吨和6.52亿吨,占全国水泥总消费量的60%左右,而两地人口数量也占全国人口的60%左右;西北、东北人口占比较小,水泥消费量占全国总消费量的比例也相对较小,表明水泥消费量分布与人口分布特征高度一致。依据著名地理学家胡焕庸提出的黑龙江-腾冲线,以该线将我国划分为东南和西北两大区域,东南地区面积虽小,但人口密集,西北地区面积广袤,但人口稀疏。水泥的消费以人口为中心,人口越密集的地方水泥消费量越高,这一规律因人口的分布趋向性而长期存在。因而,笔者认为,华东、中南是全国水泥消费的主要地区的特征不会改变,将长期主导全国水泥消费。

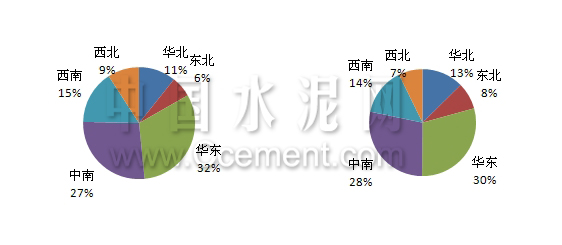

图1:2013年六大区域水泥消费量 图2:2013年六大区域人口

数据来源:中国水泥研究院

………………

会员单位:请登录继续阅读!

非会员单位:请进入中国水泥网网上商城公共资源库购买继续阅读!

1.2规律二:西部地区水泥消费占比将不断增加,但存40%上限

然而近三年来,水泥消费分布又出现了新的变化,华东、华北地区水泥消费占比出现了一定的回落,而西北水泥消费占比有所增加,中南、西南、东北则保持相对平稳的走势。这说明,虽然华东、中南水泥消费的主导地位不变,但是消费结构正在发生变化。近年来,政府投资不断向中西部倾斜,区域发展的不平衡性未来将逐渐减小,这使得西部地区水泥需求的增加成为必然趋势。不过因为规律一的存在,这种增长存在一个上限。笔者认为,从人口分布特征及人均水泥消费量看(西部:华东中南人口之比为1:3,人均水泥消费量乐观估计2:1),西南、西北两地消费占比上限预计不超过40%(2013年年底为25%左右)。

图3:华东、华北水泥消费占比回落,西北上升(%)

资料来源:中国水泥研究院

从人均水泥消费量看,西北地区2013年底人均水泥消费量达到2.24吨/人,居六大区域之首,东北、华北相对较低,分别为1.52和1.32吨/人。近年来,华东人均水泥消费量呈逐渐下降走势,西北继续保持高速增长,这种增长笔者认为主要是由于基建、铁路等投资的增加而非住宅及民用水泥需求的大规模增加所导致。因为,从人口的增长以及城镇化发展的速度来看,当前西北地区的人均水泥消费量不至于突破2吨/人的高度,与全国其余五大区域差异明显。

图4:六大区域人均水泥消费量情况(吨/人)

资料来源:中国水泥研究院

[Page]1.3 规律三:北方地区二三季度、南方地区四季度为水泥生产活动高峰期

水泥生产有其季节性规律,对1997~2013年的当月水泥产量数据提取季节性因子(采用X12-ARMA乘法模型分离),可以发现,东北、华北、西北这三个北方地区在二三季度水泥生产活动最多,尤其在5~9月份,但是随着深秋及冬季的到来,水泥生产活动逐渐减少,季节性因子跌入1以下,1、2月份更是达到全年最低点。与此相对,华东、中南、西南地区在每年的5月份有个生产小旺季,而进入6、7、8月份水泥生产活动有所减少,第四季度为全年水泥生产活动最活跃的时期。从六大区域季节性因子的交叉节点上看,4、10月份六大区域水泥生产活动所受到的季节性影响基本相似,5~9月份与11~12月份南北区域开始分道扬镳、表现出各自的差异性。不过1~2月份,全国六大区域表现却呈现出一致性,南北方水泥生产活动双双走淡。

水泥生产活动呈现上述季节性的原因笔者认为有三个:

其一,气候。北方地区冬季寒冷,不适宜工程项目施工,水泥需求因而下滑;南方地区夏季炎热同时伴随雨季,施工因而也受到影响。

其二,春节及年底。1~2月份为年底及春节时期,工程项目纷纷收尾,水泥需求下滑,同时春节放假、停窑检修,企业生产活动因而减少。

其三,水泥不利于长期保存,建筑用水泥最长不能超过3个月。因需求下滑必然导致水泥库存升高,水泥需及时出货方能进一步刺激水泥生产活动。

图5:六大区域季节性因子变化

资料来源:中国水泥研究院

1.4规律四:西北、华北、西南已成产能过剩重灾区,化解需待时日

截止2014年10月底,全国运营中的新型干法生产线共计1709条,设计熟料产能17.8亿吨,其中50%左右分布于华东、中南地区,其次为西南、华东、西北,东北地区熟料产能占比最少。从平均规模上,华东、中南居六大区域之首,均超过110万吨/条,其余四大区域不到100万吨/条,西南、西北最低。

图6:我国熟料生产能力主要分布于华东、中南地区(%)

资料来源:中国水泥研究院

以新型干法熟料产量与产能之比来简单衡量产能利用情况可以发现,现阶段华东、西北、西南是我国水泥产能过剩重灾区,这三个区域的新型干法熟料产量产能比较东北、华东、中南都低,其中西北、华北甚至不到60%。在过剩产能的化解上,将需要一定的时日,期间笔者认为将经历一番阵痛方能重生。从目前已经或正在经历的阵痛表现来看,华北去年与今年多次进行了大规模停窑与生产线淘汰,今年前三季度全行业更是亏损0.39亿元;西北地区今年价格惨淡,新疆地区因产能严重过剩已开展错峰停产举措;西南地区贵州省受新增产能冲击,下半年价格连连走跌,其余省份价格跌入低位。

表1:华北、西北、西南是我国水泥产能过剩重灾区

资料来源:中国水泥研究院

不同区域产能利用率的下跌也有其特殊性。如华北地区因雾霾治理,多家水泥企业均被予以停产、限产,熟料及水泥产量大幅下滑,产能利用率大幅降低;而西北、西南因近几年新增产能大幅增加,而下游需求增速却呈下行表现,导致整体的产能利用率下滑,新增产能有待时间消化,同时需控制新增供给。不过,即使在产能过剩的背景下,新增产能依旧有上升苗头。据中国水泥网统计,2014年1-10月份,西南新增熟料产能为1804.2万吨,居六大区域之首,若后续不能够得到重典遏制,西南地区有步西北的后尘。

1.5规律五:华东、中南是行业利润中心地位不动摇

水泥行业的利润主要集中在华东、中南地区,两地的利润总额占全行业利润总额的70%,其余四大区域占比每年均有所变化,不过占比之和均在30%左右。而从吨水泥利润总额来看,近三年来,华东、东北吨水泥利润总额居六大区域之首,中南次之,华北呈下滑走势。

图7:六大区域吨水泥利润总额变动情况(元/吨)

资料来源:中国水泥研究院

笔者认为,如果将水泥行业的利润比喻为一碗肉汤,那么华东、中南就是肉,其余四大区域就是汤。虽然不同年份汤里面的营养成分有所变化,然而汤的性质不会动摇。近年来,受宏观经济影响,华东、中南两大区域行业利润增减波动较大,不过笔者认为,这两大市场已经逐步形成了自身的调节机制,在不同年份和季节依据自身机制调节生产经营活动,经历大起大落的可能性几乎没有。

[Page]二、水泥行业的区域需求分析

2.1未来十年,西部将成水泥需求增长的主力军

人口城镇化水平具有S型曲线规律,按照国际经验,城镇化率在30~70%之间为快速发展时期,而水泥的需求与城镇化的发展密切相关。根据发达国家水泥工业发展规律,城镇化率达到70%以前,水泥需求与城镇化水平高度相关,70%以后,水泥需求呈缓慢增长或出现下降。2013年底,西南、西北地区城镇化率仍低于47%,而其余四大区域城镇化水平均已达到50%以上。

图8:2013年六大区域城镇化水平(%)

资料来源:中国水泥研究院

从历年水泥需求的变化上看,华北地区近两年来需求开始逐渐萎缩,而其余五大区域继续保持上行走势。华北需求萎缩主要是因为京、津两个水泥消费大省水泥需求的下降,实际上河北、内蒙古、山西三省的水泥消费量仍在逐年增加。

图9:华北地区水泥需求萎缩(万吨)

资料来源:中国水泥研究院

通过计算六大区域2005~2013年的水泥需求量与城镇化率之间的相关性,两者之间存在着高度的正相关关系,华北、东北、华东、中南、西南、西北六大区域相关系数分别为0.96、0.95、0.98、0.99、0.99和0.98,作回归模型如下:

表2:六大区域城镇化与水泥需求量线性回归模型(x≥40)

资料来源:中国水泥研究院

按照城镇化率在30~70%之间城镇化快速发展的经验,为保守起见,将[30%,70%]的区间收缩至[40%,60%],然后依据2013年的水泥需求量以及城镇化率达到60%的水泥需求量计算六大区域未来水泥需求的增长空间,比较可知,西南、西北及东北地区水泥需求增长仍有很大空间,而华东、中南、华北水泥需求增长空间相对较小,尤其华东、东北将近饱和,显示西部地区将成水泥需求增长的主力军。

表3:未来水泥需求增长空间测算(60%城镇化水平以前)

资料来源:中国水泥研究院

2.2基建是拉动西部水泥需求的最大引擎,未来交通投资有望增加

水泥需求与固定资产投资密切相关,从单位投资拉动水泥需求的量来看,六大区域投资对水泥的拉动作用正逐步减弱。然而西北、西南、中南三个中西部地区单位投资对水泥的拉动作用仍较其他地区强,西北地区最强,2013年每亿元投资拉动水泥消费0.67万吨。

图10:六大区域单位固定资产投资对水泥的拉动(万吨/亿元)

资料来源:中国水泥研究院

从基建占固投的比例来看,西北、西南居全国最高,2013年这一比例分别为30.15%和25.14%,基建投资对西部地区的经济发展依旧起到主导作用。

图11:六大区域基建投资占固投的比重(%)

资料来源:中国水泥研究院

投资中直接与水泥消费有关的部分是房地产和基础设施建设投资。比较六大区域的基建投资与房地产投资完成额比,发现西南、西北两地基建投资与房地产投资完成额比普遍高于其他四大区域,比值均在1以上,西北地区更是高于1.5以上,说明西部地区拉动水泥需求的力量主要还是以基建为主,是拉动水泥需求的最大引擎。

图12:六大区域基建投资与房地产投资完成额比

资料来源:中国水泥研究院

从基建的三大细分项目来看,近几年,电力、燃气及水的生产和供应业占基建的比例仅西北地区保持高位稳定,其他区域均呈下降走势,华东已经跌至19.32%。水利、环境和公共设施管理业占基建的比例方面,六大区域呈现共同特征,均呈逐渐上升走势。交通运输、仓储和邮政业方面,东北、西北两地占基建的比例全国最低,西北呈逐年下降走势。笔者认为,未来西部地区电力、燃气及水的生产和供应业占基建的比例将继续降低,而交通运输仓储和邮政业及水利、环境和公共设施管理业方面的比重将会有所增加,特别是西北、西南地区的交通运输仓储和邮政业,西南地区比重略高于西北。今年,国家开始在交通建设方面定向向中西部发力,而随着西北地区丝绸之路政策的落地,西北地区交通投资将进一步增加。

编辑:郑建辉

监督:18969091791

投稿:news@ccement.com